Propuesta ANMARQ

PROPUESTA DE ANMARQ PARA UNA PASARELA AL RETA JUSTA

1.- PRINCIPIOS GENERALES y TÉCNICOS

La propuesta de ANMARQ se formula para todos los mutualistas de Mutuas Alternativas, no solo para los mutualistas del Grupo hna. Entendemos que la problemática de cada mutua y sus reglamentos y funcionamiento son distintos; sin embargo el problema de los mutualistas alternativos, independientemente de a que mutua alternativa pertenezcan, es el mismo para todos: la exigua y no digna pensión que reciben, recibirán o han recibido.

La propuesta de ANMARQ para una PASARELA AL R.E.T.A. se basa, en consecuencia, en los siguientes PRINCIPIOS GENERALES:

1.1.- Todos los mutualistas deberán poder, de forma acorde a los derechos constitucionales, universal y opcional, acogerse a la PASARELA AL R.E.T.A. (en lo siguiente “la PASARELA”) ya sean activos o pasivos, e independientemente de su año de entrada en la Mutua Alternativa (anterior a 1997, o posterior a 2012).

1.2 Todos los mutualistas que decidan utilizar la PASARELA deberán obtener una pensión mínima digna, acorde a los años cotizados y a los derechos constitucionales, independientemente de su situación de activo o pasivo en la Mutualidad Alternativa a la que pertenezca.

1.3.- Ninguna parte implicada en el proceso, ya sea mutualista alternativo, mutualista complementario, Seguridad Social o Mutualidad Alternativa, debe ser perjudicada.

1.4.- La forma y tiempo en que las cantidades que debe aportar el mutualista que se acoja al RETA deban pasar de la Mutua al R.E.T.A. se decidirán de mutuo acuerdo entre la respectiva Mutua y el Gobierno, dentro de la negociación que deberán llevar a cabo las mutuas en relación a la PASARELA.

1.5.- El traspaso de dichas cantidades debe hacerse de modo que sea factible para las Mutualidades Alternativas en general, así como para los mutualistas que libremente decidan no utilizar la PASARELA

1.6.- Los mutualistas que decidan pasarse al R.E.T.A. aportaran a la tesorería de la Seguridad Social la totalidad o parte de su Fondo de Jubilación (FJ). En el caso de los mutualistas de hna, aportarán la totalidad o parte de su “Fondo de Ahorro Total”, FAT (“Sistema de Previsión Personalizado”, SPP más la Aportación al Fondo Mutual, AFM) que les corresponda de acuerdo al procedimiento técnico ANMARQ propuesto.

1.7.- Los mutualistas que sigan en activo y se acojan a la PASARELA aportarán su Fondo de Jubilación (FJ) y seguirán cotizando al R.E.T.A. hasta su jubilación, según las bases de cotización que establezca el R.E.T.A. en función de sus ingresos.

1.2.3.- Los mutualistas pasivos que se acojan a la PASARELA aportaran la parte que reste de su Fondo de Jubilación (FJ) no consumida desde la jubilación. En el caso de los mutualistas de hna aportarán la parte que reste de su FAT

2.- CONCEPTOS R.E.T.A.

Para entender la propuesta técnica de ANMARQ hay que tener en cuenta como se calculan las pensiones del R.E.T.A. PARA LOS AUTÓNOMOS

Tres conceptos:

2.A.- La cantidad previa de pensión que le corresponde a cada autónomo en función de las bases cotizadas. (BCA)

Esta cantidad varía en función del año de jubilación. Para el año 2025 se calcula sumando las bases de cotización del autónomo de los últimos 25 años (300 meses), actualizando al IPC las bases de los primeros 23 años y esta suma se divide por 350 (14 pagas al año x 25 años).

El resultado de esta operación será la cantidad mensual por percibir en 14 pagas. Las bases de cotización de cada año generan unas cuotas mensuales que sumadas, durante el periodo de cotización considerado, dan el importe aportado por el autónomo durante dicho periodo (AA)

2.B.- El % de la cantidad anterior que le corresponde en función de los años cotizados y de la edad de jubilación.

Los años mínimos de cotización para tener derecho a pensión son 15 años; que dan derecho al 50% de la cantidad obtenida en el punto 2.A. Cada año que pase de los 15 hasta los años mínimos de cotización aumenta el porcentaje. Para tener el 100%, en el año 2025, se requieren 38 años y 3 meses cotizados.

Tanto los años cotizados, como la suma de las bases cotizadas (años) varían al alza, cada año, hasta el año 2027

2.C.- Pensión a percibir ( pensión matemática)

La pensión a percibir, en 14 pagas, es el resultado matemático de aplicar el % por años cotizados a la cantidad previa de pensión según los puntos 2.A y 2.B.

2.D Pensión Mínima y Pensión NO Contributiva

El concepto de “pensión mínima” se fija por el gobierno cada año en función de la composición familiar del pensionista. Se aplica para aquellas personas en las que su pensión matemática resulta inferior a la “pensión mínima” y además cumplen una serie de requisitos.

El más importante de los requisitos es el de un tope de ingresos familiares por todos los conceptos. Si no se cumplen esos requisitos la pensión es la matemática.

Concepto diferente es la “pensión mínima no contributiva”, es la que otorga el Estado para las personas que no han contribuido a ningún régimen o han contribuido pero no los años suficientes para tener pensión (15 años)

3.- PROCEDIMIENTO TÉCNICO DE CUANTIFICACIÓN DE PENSIONES EQUIVALENTES PARA MUTUALISTAS ACTIVOS Y PASIVOS ALTERNATIVOS.

Como se ha explicado en el punto 2.A la cantidad de pensión a percibir por los autónomos sujetos al R.E.T.A. está relacionada con las bases de cotización.

En la propuesta de cálculo se debe observar el principio de igualdad con las condiciones de los autónomos del R.E.T.A. y por tanto a igualdad de años cotizados igualdad de % de pensión a recibir y de la misma forma a igual cantidad que se aporte a la SS igual pensión recibida.

Con este principio no hay afrenta comparativa ni cuantitativa con los autónomos pertenecientes al R.E.T.A. y queda resuelto el problema de la inclusión en la PASARELA de todo tipo de mutualista alternativo, tanto activo como pasivo.

3.1.- CÁLCULO DE LOS AÑOS COTIZADOS (AC)

En cuanto a los años cotizados se propone el 1 x 1. Es decir, se considerarán como cotizados a efectos del % de cuantía de pensión (punto 1.B anterior) todos los años y meses cotizados en la Mutualidad Alternativa. Se entiende por años y meses cotizados los que se han pagado las cuotas que en la Mutualidad Alternativa les ha puesto al cobro como concepto de pensión.

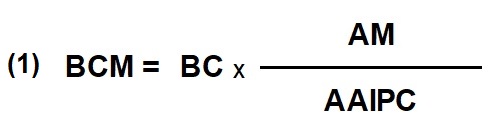

3.2.- CÁLCULO DE LAS BASES DE COTIZACIÓN EQUIVALENTES QUE DETERMINARAN LA CANTIDAD FINAL DE PENSIÓN DEL MUTUALISTA (BCM)

Dado que los mutualistas no tienen vida laboral en la SS y por tanto no tienen bases para el cálculo de la pensión, proponemos que las bases durante el periodo necesario para el cálculo de la pensión del mutualista, sean un porcentaje de las bases mínimas de un RETA en función de lo aportado, en comparación con lo aportado por un RETA actualizado al IPC

Dónde:

BCM Base de cotización equivalente del mutualista en R.E.T.A. para el mes de referencia

BC Base de cotización mínima del autónomo en R.E.T.A. para el mes de referencia

AM Aportación del mutualista de su FAT al R.E.T.A.

AAIPC ∑Aportaciones del autónomo en el periodo legal correspondiente actualizadas con el IPC

Nota: AM/AAIPC % de lo que aporta el mutualista en relación a lo aportado por un RETA actualizado al IPC

Al actualizar al IPC las cantidades aportadas por los autónomos se evita la discriminación respecto a los mutualistas

De esta manera se estaría en igualdad de condiciones, en cuanto a cantidades aportadas por un autónomo.

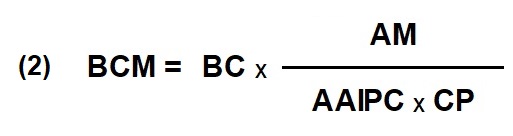

3.3.- COEFICIENTE DE PONDERACIÓN (CP): Los autónomos de RETA han ido disfrutado, con sus cuotas, de una serie de ventajas que se han ido aumentando a lo largo de los años de las cuales no han sido participes, en su gran mayoría, los mutualistas alternativos.

Se considerará por este concepto un coeficiente de ponderación aplicado a la cantidad AAIPC del párrafo anterior. (Como orden de magnitud, el gobierno lo ha estimado recientemente en 0,77 una horquilla entre 0,67 y 0,87 en función de los años de cotización del mutualista).

Con lo anterior la formula (1) queda:

3.4.- CANTIDAD DE PENSIÓN A PERCIBIR: La cantidad de pensión a percibir por el mutualista, una vez en el R.E.T.A., se obtendrá por el método general del R.E.T.A. explicado en el apartado 2, siendo las bases de cotización a aplicar el BCM del punto 3.3

4.- MUTUALISTAS EN RETA Y EN hna COMO COMPLEMENTARIOS.

Este es el caso de mutualistas complementarios que tienen la aportación a R.E.T.A como sistema de cotización principal y la aportación a la Mutualidad Alternativa como complementaria. Se puede asimilar al caso del pluriempleo en el sistema de la SS

Para estos casos se consideraran los periodos cotizados en la mutualidad, NO coincidentes con RETA, como periodos cotizados a efectos del % de años cotizados y las bases equivalentes correspondientes a esos periodos, NO coincidentes; se calculara con la fórmula propuesta (2)

5.- MUTUALISTAS EN RG Y EN hna.

Este es el caso de mutualistas cotizan al RG y cotizan a la Mutualidad Alternativa como sistema alternativo al RETA, ya que la mutualidad solo puede al ser alternativa al RETA Y no al RG.

Para el paso al RETA desde la mutualidad, se estará en lo expuesto en el párrafo anterior (4)

Una vez que se utilice la pasarela y se esté en el régimen de RETA se podrá asimilar al caso de la pluriactividad en la SS, es decir cotizar en 2 regímenes distintos RETA + RG

Para estos casos se aplicara el sistema indicado en SS para la pluriactividad y se podrán cobrar 2 pensiones, una en cada régimen, siempre que se tengan cotizados 15 años o más en cada uno de los regímenes. En caso de no tener más de 15 años cotizados en cada régimen, se podrán traspasar bases y años a un régimen, siempre cumpliendo siempre con las condiciones que establece la SS para estos casos

6.- MUTUALISTAS CON FONDOS MÍNIMOS O YA CONSUMIDOS. PENSIÓN A PERCIBIR.

Además de que los mutualistas no hemos disfrutado de ventajas que los RETA si tenían y que ya se han ponderado en el apartado 3.3 es un hecho que durante los años pertenecientes a la Mutualidad Alternativa se han pagado cantidades que no repercutían directamente en los mutualistas como, por ejemplo, la no pertenencia al Sistema de Salud Pública (hasta 2012) que en cambio sí se sufragaba vía IRPF, lo que exigía a los mutualistas que quieran usar la PASARELA pagar de forma particular un Seguro de Salud privado, no solo para ellos sino en muchos casos para toda su familia (en los casos en que solo trabajaba el/la mutualista en la unidad familiar). Esto ha supuesto un ahorro de miles de millones para el Estado a lo largo de la vida laboral de los mutualistas hasta el año 2012.

En nuestra propuesta este pago que hemos realizado los mutualistas, no lo reclamamos para que aumente nuestra pensión en la Pasarela, lo que proponemos es que de forma solidaria, estas cantidades que nos corresponderían en derecho, se utilicen para garantizar una pensión digna a los mutualistas alternativos, pasivos o activos, que hayan cotizado la totalidad de los años para obtener el 100% de la pensión según RETA y que hubiesen agotado o prácticamente consumido todos los derechos económicos previos o que por otros motivos tengan unos derechos económicos previos sumamente reducidos y siempre y cuando que no se haya dispuesto de cantidades, totales o parciales de dichos derechos económicos, se considerara como Base Reguladora de la Pensión el 80% de la Base Reguladora de la Pensión a bases mínimas, según el Artículo 209 del RD 8/2015.

Para los casos en que se haya dispuesto de cantidades, se arbitrarán soluciones específicas en función de cuándo y por qué concepto se realizaron tales disposiciones.

Una vez en RETA, la situación económica y familiar de cada mutualista le posibilitara o no el poder optar a una pensión con complementos a mínimos, de acuerdo con las condiciones vigente en la SS o quedarse con la pensión que la propuesta de ANMARQ propone.

7.- CONSIDERACIONES FINALES A TENER EN CUENTA.

Incluso si la Pensión Pública resultante es “de inicio” de igual cuantía, o incluso de cuantía algo inferior que la de la Mutualidad Alternativa se entiende que es más ventajosa para el mutualista por estas razones:

5.1.- La pensión pública del R.E.T.A. se percibe en 14 pagas anuales, y la de la Mutualidad Alternativa en 12 pagas anuales más paga de beneficios.

5.2.- La pensión pública del R.E.T.A. que se percibe es vitalicia en todo caso, y la de la Mutualidad Alternativa si se firma como renta vitalicia baja sensiblemente.

5.3.- La pensión pública del R.E.T.A. que se percibe se actualiza con IPC según la actual legislación, y la de la Mutualidad Alternativa no solo no tiene revalorización alguna, sino que puede llegar a ser en el cómputo total anual menor que lo es en inicio, porque el importe de la paga de beneficios no está garantizado, y además como depende de la reserva matemática que le resta al mutualista de su pensión esta paga de beneficios irá disminuyendo año a año.

5.4.- En caso de fallecimiento de la pensión pública del R.E.T.A. queda una pensión de viudedad del 50%, y en la de la Mutualidad Alternativa según sea la reversión baja el importe de la pensión.

NOTA: Las personas asociadas a ANMARQ son todas ellas mutualistas del Grupo hna: en su caso arquitectos, aparejadores, arquitectos técnicos, ingenieros de construcción y químicos.